Micro e Pequenas Empresas que Prestam Determinados Tipos de Serviços Poderão ser Duramente Oneradas pelo Super Simples.

Publicado em:

Wilson Gimenez Junior*

A partir da promulgação da Lei Geral das Micro e Pequenas Empresas (Lei Complementar 123, de 14 de dezembro de 2006), muito tem se falado a respeito da tributação que estariam sujeitas estas empresas. Para tratar deste assunto, esta referida Lei instituiu o Simples Nacional, mais conhecido como "Super Simples". Muitas das empresas que poderão aderir a este novo regime tributário já são optantes pelo atual SIMPLES Federal amparado pela Lei 9.317/96, que deixará de existir em 1º de julho de 2007. No entanto, examinando determinados casos e realizando algumas simulações, verifica-se que em algumas atividades de prestação de serviços, principalmente na categoria das Microempresas, cujo faturamento anual é de até R$ 240.000,00, haverá um aumento expressivo na carga tributária em comparação com o Super Simples que terá a função de suprir o atual regime destinado a estas empresas.

Este aumento se deve pela mudança no critério para apuração da base de cálculo do tributo em relação ao SIMPLES atual, ou seja, não é mais considerado o faturamento acumulado do início do ano até o corrente mês para determinação da alíquota a ser aplicada. O Super Simples considera o faturamento dos 12 últimos meses, de modo que logo no início do ano a alíquota já é "cheia", ou seja, em janeiro deverá ser observado o faturamento acumulado desde fevereiro do ano anterior, eliminando aquele "fôlego" que as empresas optantes pelo SIMPLES Federal tinham no início de cada ano.

MICROEMPRESAS SEDIADAS EM MUNICÍPIOS ATUALMENTE CONVENIADOS COM A RECEITA FEDERAL

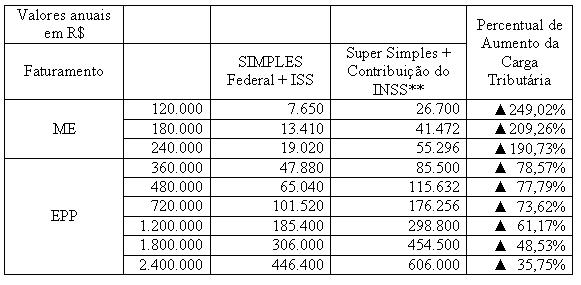

Neste tópico vamos discorrer sobre as Microempresas sediadas em municípios que mantém convênio com a Receita Federal (cujo percentual de ISS a ser agregado a alíquota do SIMPLES Federal é de 1%), e que exercem as atividades de creches, pré-escolas e agências franqueadas dos correios. As empresas enquadradas nesta situação já recolhem os tributos federal e municipal de forma unificada, e não estão submetidas à majoração de 50% nas alíquotas do SIMPLES Federal.

Coincidentemente, estas atividades encabeçam a lista daquelas que são permitidas explicitamente a ingressar no Super Simples, como determina o § 1º, do Art. 17º da Lei Geral. No entanto, quando comparamos a carga tributária anual do SIMPLES Federal com a que será aplicada pelo Super Simples a partir de 1º julho deste ano (estas atividades serão tributadas na forma do anexo III) levamos um susto, conforme demonstra a tabela abaixo:

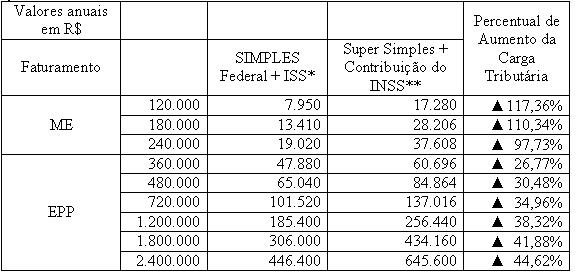

Mesmo aquelas microempresas enquadradas na mesma situação supramencionada, com atividades de prestação de serviços atualmente sujeitas a majoração de 50% nas alíquotas do SIMPLES federal, também permitidas explicitamente a ingressar no Super Simples pelo mesmo § 1º, do Art. 17º, tais como: Escolas de ensino fundamental, Agência de Viagens e Turismo, Auto-Escolas, Lotéricas, Oficinas mecânicas e de bicicletas e as Instaladoras e reparadoras de máquinas de escritório e de informática, não escaparão de aumento na carga tributária em algumas faixas de faturamento, como demonstra a tabela abaixo:

MICRO E PEQUENAS EMPRESAS DE SERVIÇOS NÃO MENCIONADOS EXPLICITAMENTE PELA LEI GERAL DENOMINADOS "OUTROS SERVIÇOS"

Enfocaremos agora a situação mais crítica, embaraçosa e injusta que paira sobre aquelas micro e pequenas empresas prestadoras de serviços que não foram contempladas explicitamente no § 1º, do Art. 17º da Lei Geral, mas que estão implícitas § 2º, do Art. 17º da referida Lei, conforme redação a seguir: (…) Poderão optar pelo Simples Nacional sociedades que se dediquem exclusivamente à prestação de outros serviços que não tenham sido objeto de vedação expressa no caput deste artigo. (…).

Prtencem a este grupo de prestadores serviços geralmente pequenas empresas com as seguintes atividades: Estacionamento, Lava – rápido, Provedor de internet e hospedagem de sites, Dedetização, Hotelaria, Encadernação, Editora de livros, Copiadora e reprografia, Lavanderia, Processamento de dados, Serviços gráficos, Salões de beleza, Borracharias, Jardinagem entre várias outras. É oportuno ressaltar que estes serviços sempre foram admitidos pelo atual SIMPLES Federal e usufruem de tratamento diferenciado como a desobrigação do recolhimento da contribuição patronal sobre pró-labore e salários devida ao INSS. Contudo, a Lei Geral atribui para os serviços acima elencados a tributação mais onerosa de todas, determinando a aplicação da tabela do anexo V da referida Lei.

Para piorar ainda mais a situação destas empresas, a Lei Geral determina que será devida contribuição à parte de 20% ao INSS (acrescida do RAT) sobre a folha de pagamento de salários e pró-labore. E não pára por aí! Para as empresas cuja soma dos salários, encargos sociais e pró-labore dos últimos 12 meses for inferior a 40% da sua receita bruta no mesmo período, deverá ser desconsiderada a referida tabela e aplica-se alíquota fixa de 14%, 14.50% ou 15% conforme o caso, adicionando ainda a todos os casos a parcela do ISS que poderá ser de 2% a 5%. Não precisamos raciocinar muito para concluir que as empresas com folha de pagamento inferior ao patamar mencionado estão convidadas a abandonar o Super Simples. Os regimes tributários do lucro presumido ou real serão mais convidativos.

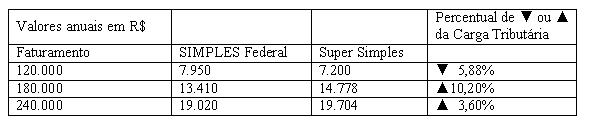

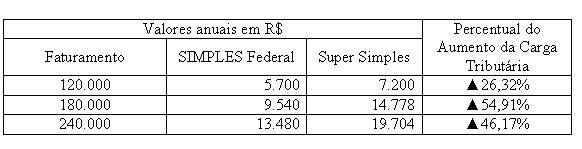

Seguem duas simulações para demonstrar o aumento cruel na carga tributária que estas empresas terão:

(1) – Considerando que a soma da folha de pagamento de pró-labore, salários e encargos sociais representem 40% da receita bruta da empresa:

(2) – Considerando que soma da folha de pagamento de pró-labore, salários e encargos sociais representem 25% da receita bruta da empresa:

*O ISS considerado nas EPPs foi de 5%, e nas MEs de 1%

**O INSS considerado foi de 20% acrescido de 1% do Risco de Acidente do Trabalho.

Assim, diante do exposto concluímos que as Micro e Pequenas Empresas com as atividades aqui elencadas e que hoje usufruem dos benefícios de uma Lei criada em 1996 (SIMPLES Federal) para atender as suas necessidades e promover a formalização dos seus negócios, terão a fruição de um tratamento privilegiado usurpado a partir de 1º de julho deste ano, salvo se até lá houver alguma manifestação por parte do Comitê Gestor a fim de corrigir este drástico aumento na carga tributária que estas empresas sofrerão. No entanto, as recentes CGSNs números 4 e 5, de 30 de maio de 2007, mantiveram silencio sobre esta questão e ratificam a normatização da tributação para as empresas objeto deste artigo exatamente da forma aqui relatada.

Por fim, é importante deixar claro que se forem mantidas as regras como estão, as empresas que se encontram nas situações aludidas neste artigo terão um prejuízo enorme independentemente do regime tributário escolhido. Numa época onde a sociedade clama pela desoneração tributária principalmente para Micro e Pequenas Empresas, acredita-se que a Lei Geral da MPE foi criada para lutar por esta justa causa. Contudo, o início da vigência do "Super Simples" culminará com a revogação da Lei 9.317/96, o que será letal para as Micro e Pequenas Empresas prestadoras dos chamados "outros serviços", como denomina a Lei Geral.